در تحلیل تکنیکال، الگوی مثلث یکی از الگوهای پرکاربرد برای تشخیص ادامه یا تغییر روند بازار است.

وقتی قیمت بین خطوط حمایت و مقاومت نوسان میکند و فاصله ی آن ها کم میشود، یعنی بازار در حال جمع کردن انرژی برای یک حرکت جدید است.

شناخت الگوی مثلث صعودی و نزولی کمک میکند تا نقطه ی شکست را دقیق تر تشخیص دهیم و تصمیم های بهتری در معاملات بگیریم. در پرایس اکشن هم این الگو نشانه ای از تراکم نقدینگی و ورود پول هوشمند به بازار است.

در این مطلب از آموزش ترید ارز دیجیتال مجله زرین بیت، یاد میگیریم چطور از الگوی مثلث در ترید استفاده کنیم تا ورودها و خروج های هوشمندانه تری در ترید داشته باشیم.

معرفی الگوی مثلث

الگوی مثلث در چارت زمانی شکل میگیرد که سقفهای قیمت پایین تر و کف های قیمت بالاتر میروند. این وضعیت معمولاً نشان دهنده ی کاهش نوسان و آماده شدن بازار برای یک حرکت قدرتمند است.

به نقل از وبسایت تخصصی Cryptomus، الگوی مثلث در تحلیل تکنیکال یکی از نشانه های فشرده شدن روند قیمتی است که میتواند منجر به شکست قوی در یکی از جهت ها شود.

در واقع، این الگو به ما میگوید بازار در حال تصمیم گیری است. نبردی پنهان میان خریداران و فروشندگانی که هر لحظه ممکن است ورق را برگردانند. از دید روانشناسی ترید، مثلث نماد تعادل موقت و در عین حال، پیش درآمد یک حرکت انفجاری در قیمت است.

معرفی انواع الگوی مثلث در تحلیل تکنیکال

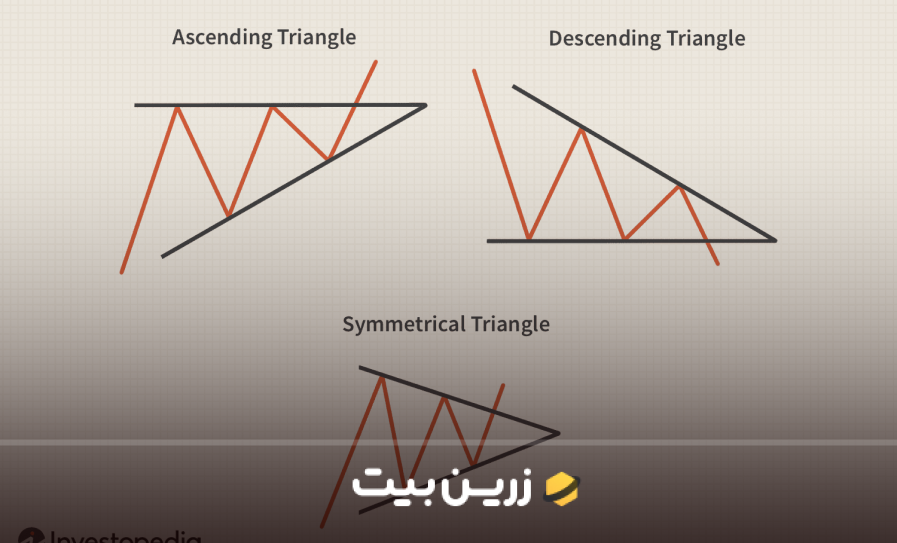

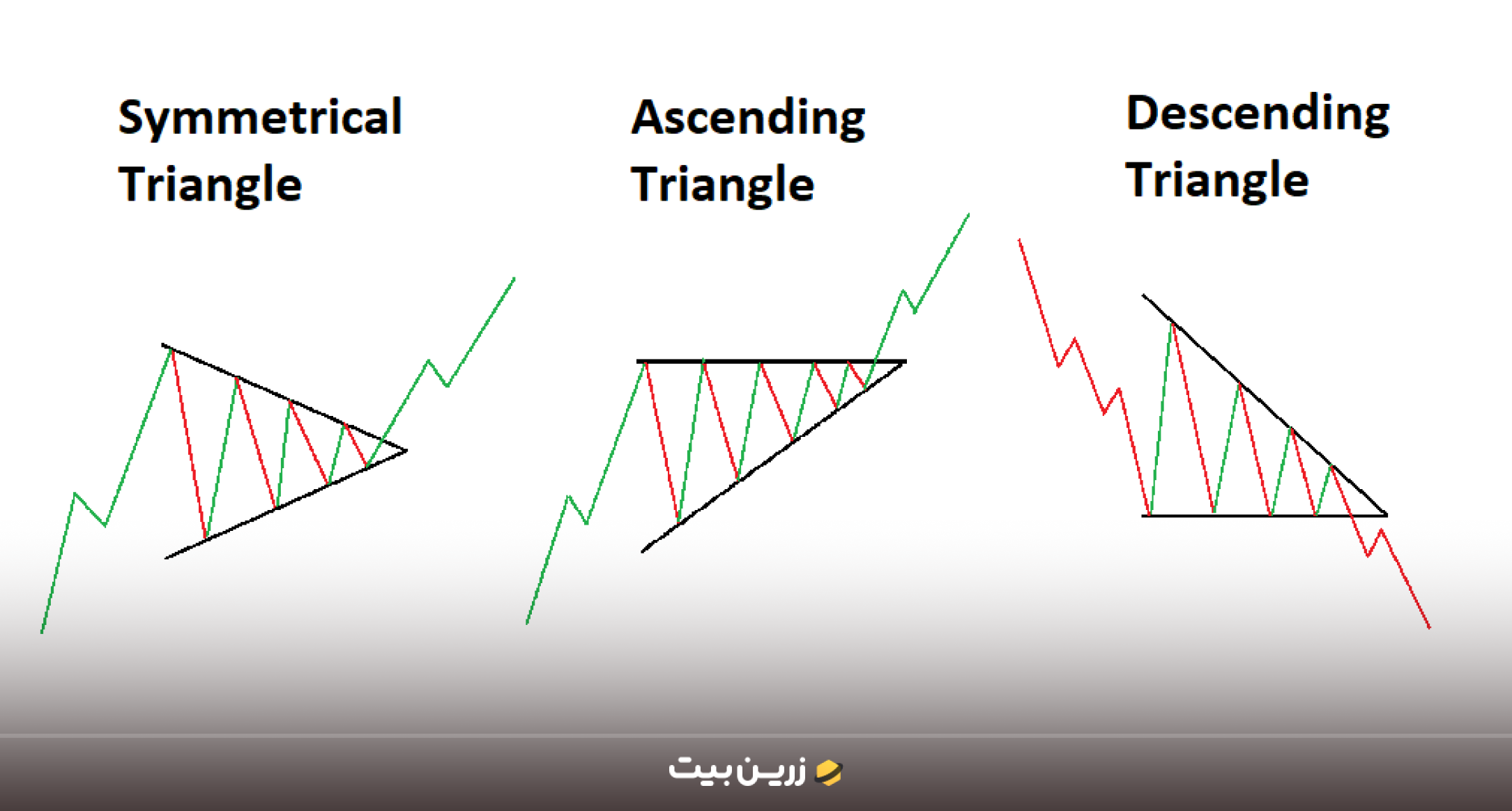

الگوی مثلث در تحلیل تکنیکال بسته به رفتار قیمت و شکل گیری خطوط روند، به چند نوع اصلی تقسیم میشود.

هرکدام از این الگوها نشانه ای از رفتار متفاوت بازار هستند و شناخت تفاوتشان به تریدر کمک میکند تصمیم دقیق تری برای ورود یا خروج بگیرد. به طور کلی، انواع الگوی مثلث در چارت عبارتند از:

- الگوی مثلث متقارن (Symmetrical Triangle)

- الگوی مثلث صعودی (Ascending Triangle)

- الگوی مثلث نزولی (Descending Triangle)

- الگوی مثلث انبساطی یا پهن شونده (Broadening Triangle)

در ادامه، به بررسی جزئیات هر یک از این الگو های مثلثی در تحلیل تکنیکال خواهیم پرداخت و نحوه ی شناسایی و معامله با آن ها را به صورت گام به گام توضیح میدهیم.

الگوی مثلث متقارن (Symmetrical Triangle)

الگوی مثلث متقارن زمانی شکل میگیرد که سقفهای قیمت به تدریج پایین تر و کف ها بالاتر میآیند و دو خط روند در نقطهای به هم نزدیک میشوند. این ساختار بیانگر کاهش نوسان و تعادل موقت بین خریداران و فروشندگان است. در چنین شرایطی، بازار معمولاً در حال فشرده شدن و آماده سازی برای یک شکست قیمتی در یکی از جهتهاست.

به نقل از وبسایت معتبر FXOpen، الگوی مثلث در روندهای صعودی و نزولی دیده میشود و بسته به شرایط بازار، میتواند نشانهای از ادامه یا تغییر روند باشد.

الگوی مثلث صعودی (Ascending Triangle)

الگوی مثلث صعودی زمانی شکل میگیرد که خط مقاومت در بالا ثابت مانده و کف های قیمت به تدریج بالاتر میروند. این الگو نشان میدهد خریداران هر بار زودتر وارد بازار میشوند و فشار خرید در حال افزایش است. در نتیجه، احتمال شکست خط مقاومت و ادامهی روند صعودی بیشتر میشود. الگوی مثلث صعودی معمولاً در روندهای رو به رشد دیده میشود و از الگوهای ادامه دهنده در تحلیل تکنیکال به شمار میآید. حجم معاملات در زمان نزدیک شدن به نقطهی شکست معمولاً افزایش مییابد و این موضوع، اعتبار الگو را تقویت میکند.

الگوی مثلث نزولی (Descending Triangle)

الگوی مثلث نزولی زمانی در چارت شکل میگیرد که خط حمایت تقریباً افقی باقی میماند اما سقف های قیمت به تدریج پایین تر میآیند. این ساختار نشان دهنده ی افزایش فشار فروش و کاهش قدرت خریداران است. معمولاً بازار پس از چند برخورد با سطح حمایت، در نهایت آن را میشکند و روند نزولی ادامه پیدا میکند.

این الگو یکی از الگوهای ادامه دهنده در تحلیل تکنیکال محسوب میشود و بیشتر در روندهای نزولی دیده میشود. با این حال، در برخی شرایط خاص ممکن است شکست در جهت مخالف رخ دهد و باعث بازگشت روند شود.

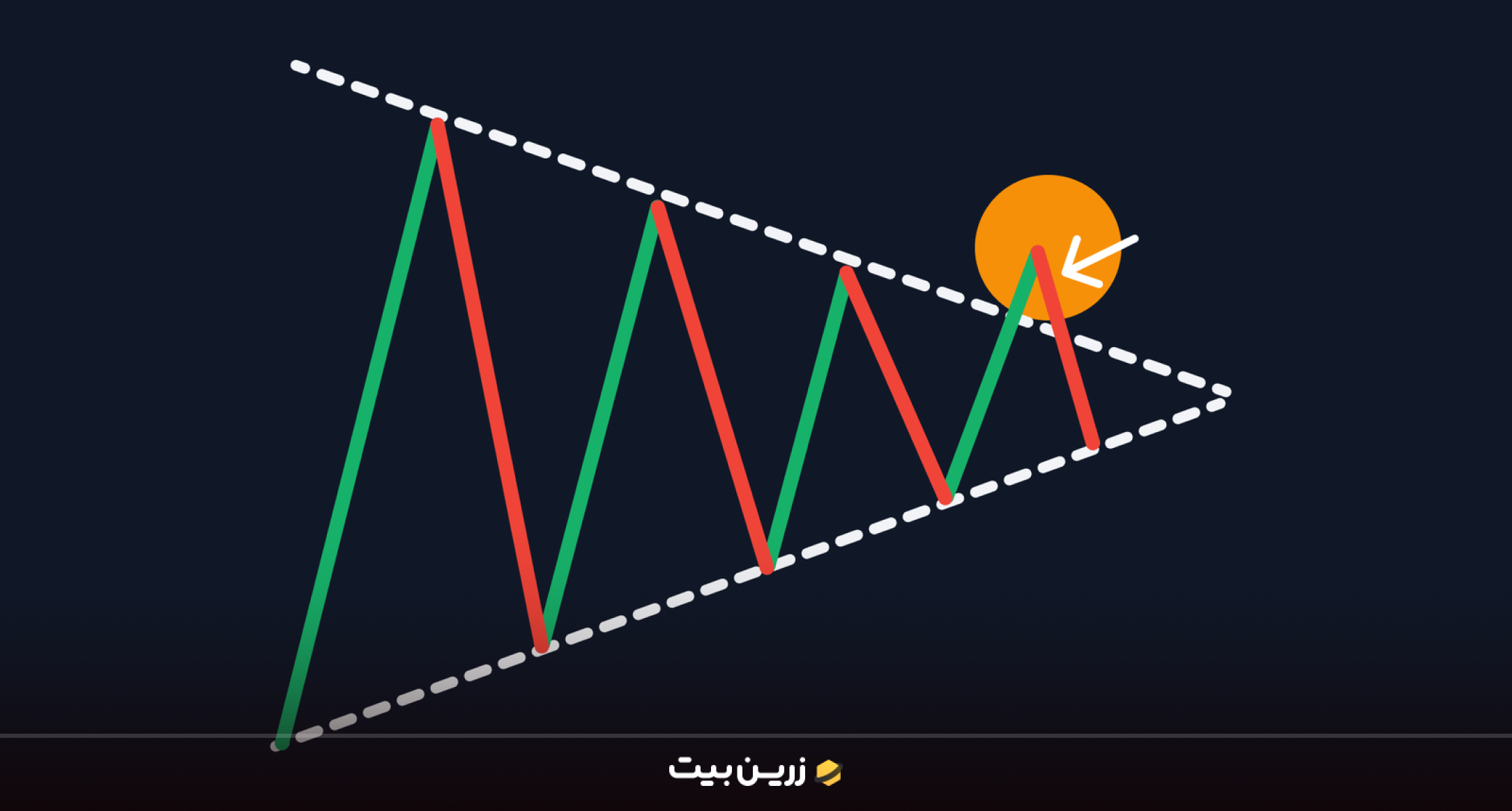

الگوی مثلث انبساطی یا پهن شونده (Broadening Triangle)

الگوی مثلث انبساطی یا پهن شونده زمانی شکل میگیرد که برخلاف سایر مثلث ها، خطوط حمایت و مقاومت از هم فاصله میگیرند و دامنه ی نوسان قیمت به مرور بیشتر میشود. این حالت معمولاً نشاندهنده ی افزایش هیجان و ناپایداری در بازار است جایی که خریداران و فروشندگان با قدرت بیشتری وارد معامله میشوند و حرکات قیمتی غیرقابل پیشبینیتر میشود. از دید تحلیل تکنیکال، این الگو میتواند در هر دو روند صعودی یا نزولی دیده شود و گاهی نقش یک الگوی بازگشتی را نیز ایفا کند. تریدرها معمولاً در زمان مشاهده ی چنین ساختاری، به دنبال نشانه هایی از تثبیت قیمت یا بازگشت احتمالی روند هستند.

نحوه معامله با الگو مثلث در تحلیل تکنیکال

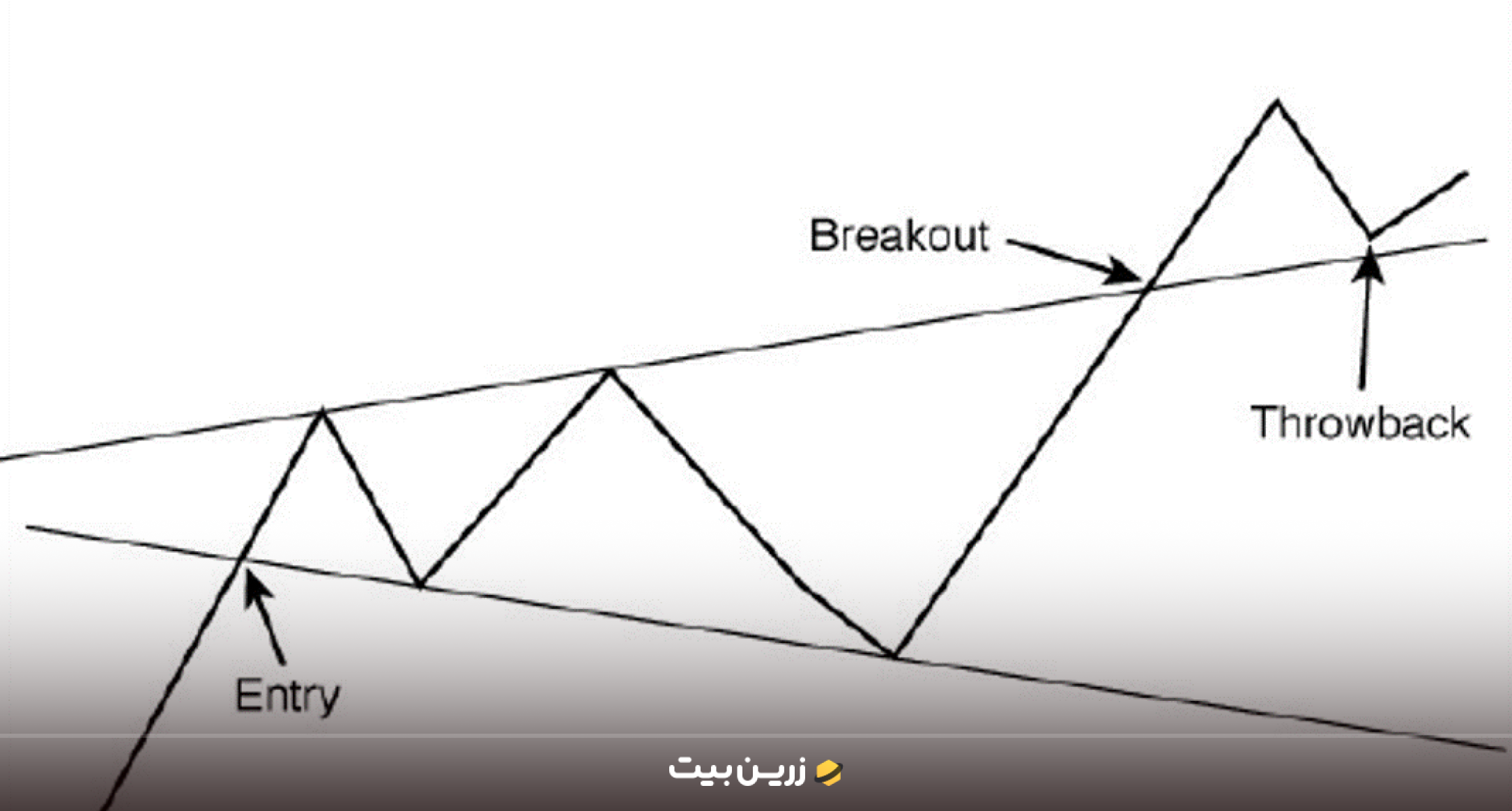

برای استفاده از الگوی مثلث در ترید باید چند مرحله ی کلیدی را به ترتیب رعایت کرد. ابتدا باید الگو را روی چارت به درستی شناسایی کنید، سپس منتظر تأیید شکست باشید تا فریب حرکت های فیک را نخورید. پس از آن، زمان ورود و تعیین هدف قیمتی فرا میرسد و در نهایت باید با تعیین حد ضرر منطقی از سرمایه تان محافظت کنید. رعایت این مراحل باعث میشود تصمیم های شما در زمان شکست الگو، دقیق تر و کمر یسک تر باشد.

شناسایی الگو

در اولین گام، باید با رسم خطوط روند، شکل مثلث را روی نمودار مشخص کنید. برخوردهای متوالی قیمت با خطوط حمایت و مقاومت اهمیت زیادی دارند معمولاً وجود ۴ تا ۶ برخورد معتبر، اعتبار الگو را افزایش میدهد. هرچه فاصله ی زمانی بین برخورد ها کوتاه تر شود، احتمال نزدیک بودن شکست نیز بیشتر است.

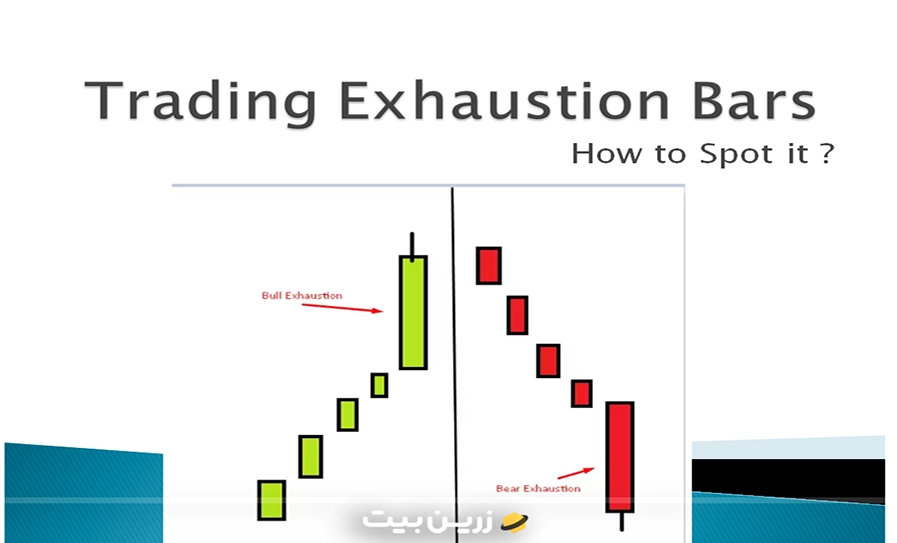

تأیید شکست (Breakout Confirmation)

پس از شناسایی الگو، مهم ترین مرحله، تأیید شکست است. شکست واقعی معمولاً همراه با افزایش حجم معاملات و بسته شدن کندل قوی در جهت شکست رخ میدهد. اگر شکست بدون حجم یا با سایه های بلند شکل بگیرد، احتمال فیک بودن آن بالاست. برخی تریدرها برای اطمینان بیشتر، تا بسته شدن کندل تأییدی در تایم فریم بالاتر صبر میکنند. برای درک بهتر مفهوم کندل تأییدی و اجزای آن، پیشنهاد میکنیم مقاله ی کندل استیک چیست؟ را مطالعه کنید تا بتوانید رفتار قیمت را دقیق تر تحلیل کنید.

ورود و تعیین هدف قیمتی

ورود به معامله زمانی انجام میشود که کندل تأییدی خارج از محدودهی مثلث بسته شود. در شکست صعودی، ورود بالای مقاومت و در شکست نزولی، زیر حمایت انجام میشود. برای تعیین هدف الگوی مثلث، فاصله ی عمودی میان سقف و کف اولین موج مثلث را اندازه بگیرید و همان مقدار را از نقطه ی شکست در جهت حرکت قیمت اضافه کنید. این مقدار، محدودهی هدف قیمتی یا Target Price است که معمولاً در تحلیل تکنیکال کلاسیک استفاده میشود.

تعیین حد ضرر (Stop Loss)

هیچ الگویی بدون مدیریت ریسک معنا ندارد. در معاملات مبتنی بر مثلث، حد ضرر معمولاً در سمت مخالف شکست قرار میگیرد یعنی کمی پایین تر از خط مقاومت شکسته شده (در شکست صعودی) یا بالاتر از خط حمایت (در شکست نزولی). این فاصله باید بهاندازهای باشد که نوسانات عادی بازار باعث فعال شدن زودهنگام آن نشود.

دیدگاه پرایس اکشن به الگوی مثلث

در پرایس اکشن، نگاه به الگوی مثلث کاملاً متفاوت از تحلیل تکنیکال کلاسیک است. در این روش، تمرکز تریدر بر رفتار قیمت و تصمیم های معامله گران بزرگ است، نه صرفاً شکل هندسی نمودار. الگوی مثلث در پرایس اکشن نشان دهنده ی تراکم نقدینگی (Liquidity Build-up) و آمادهشدن بازار برای یک حرکت جهت دار است.

زمانی که قیمت بین خطوط همگرا نوسان میکند، در واقع سفارش های خرید و فروش در حال جمع شدناند و بازار در وضعیت انتظار قرار دارد. شکست نهایی مثلث، همان لحظه ای است که پول هوشمند مسیر خود را مشخص میکند. به همین دلیل، تریدرهای پرایس اکشن در این مرحله به دنبال رد پای فیک اوت ها، کندل های تأییدی و ساختار نقدینگی هستند تا تشخیص دهند شکست واقعی است یا ساختگی.

معرفی انواع الگوی مثلث در پرایس اکشن

در پرایس اکشن، الگوی مثلث صرفاً یک ساختار هندسی نیست، بلکه بازتابی از رفتار بازار و نحوه ی ورود و خروج سرمایه گذاران حرفهای است. تریدرهای پرایس اکشن به دنبال درک منطق پشت حركات قیمت هستند و مثلث را به عنوان ناحیه ای میبینند که در آن نقدینگی جمع میشود و بازار در انتظار جهت نهایی قرار دارد. در این نگاه، نوع شکست یا فیک اوت (Fake-out) اهمیت بیشتری از ظاهر الگو دارد.

انواع الگوی مثلث در پرایس اکشن شامل موارد زیر است:

- مثلث تراکمی (Compression Triangle)

- مثلث فیک اوتی (Fake-out Triangle)

- مثلث نقدینگی (Liquidity Trap Triangle)

هر یک از این ساختارها نشان دهنده ی نوع خاصی از رفتار قیمت و تصمیم پول هوشمند است. در ادامه، به بررسی جزئیات و نحوهی تشخیص هر کدام از این الگوها ی مثلثی در پرایس اکشن خواهیم پرداخت.

مثلث تراکمی (Compression Triangle)

مثلث تراکمی زمانی شکل میگیرد که قیمت در محدوده ای باریک نوسان میکند و فاصله ی بین سقف ها و کف ها بهتدریج کاهش مییابد. این حالت نشان دهندهی فشرده شدن انرژی بازار و کاهش نوسان پیش از یک حرکت قدرتمند است. در پرایس اکشن، چنین رفتاری معمولاً به معنای انباشت نقدینگی در دو سمت بازار است جایی که سفارشهای خریداران و فروشندگان روی هم جمع میشود. تریدرهای حرفهای در این مرحله به دنبال رد پای پول هوشمند و نشانه های اولیه ی خروج از محدودهی تراکم هستند. شکست نهایی از مثلث تراکمی، اغلب آغازگر یک روند قوی در همان جهت است.

مثلث فیک اوتی (Fake-out Triangle)

مثلث فیک اوتی زمانی در چارت دیده میشود که قیمت از محدوده ی تراکم خارج میشود اما شکست اولیه واقعی نیست و بازار بلافاصله به داخل الگو برمیگردد. این حرکت فریبنده معمولاً برای جمع آوری نقدینگی و فعال کردن حد ضرر تریدرهای عجول انجام میشود. در پرایس اکشن، چنین ساختاری نشانه ای از ورود پول هوشمند است که ابتدا مسیر اشتباه را به بازار نشان میدهد تا سفارش های معکوس خود را در قیمت های بهتر ثبت کند.

پس از این فیکاوت، حرکت اصلی معمولاً با قدرت در جهت مخالف آغاز میشود. تریدرهای باتجربه با تحلیل کندل ها و حجم معاملات، سعی میکنند فیک اوت را از شکست واقعی تشخیص دهند.

مثلث نقدینگی (Liquidity Trap Triangle)

مثلث نقدینگی زمانی شکل میگیرد که بازار برای مدتی طولانی در یک محدوده ی فشرده نوسان میکند و هم خریداران و هم فروشندگان در دو سمت الگو درگیر میشوند. در این حالت، سفارش های زیادی بالای مقاومت و پایین حمایت جمع میشود و بازار عملاً در وضعیت تلهی نقدینگی قرار میگیرد.

معمولاً پول هوشمند از این موقعیت برای شکار سفارش ها استفاده میکند ابتدا یکی از سطوح را میشکند تا نقدینگی طرف مقابل را جذب کند و سپس در جهت مخالف حرکت میکند. در پرایس اکشن، این الگو از مهم ترین نشانه های فریب بازار محسوب میشود و تریدرهای حرفهای آن را بهعنوان هشدار پیش از حرکات شدید قیمتی در نظر میگیرند.

نحوه معامله با الگو مثلث در پرایس اکشن

در پرایس اکشن، معامله با الگوی مثلث بر اساس رفتار قیمت و منطق پشت حرکات بازار انجام میشود، نه صرفاً بر اساس خطوط رسم شده. تریدر ابتدا محدوده ی فشردگی را شناسایی میکند، سپس رفتار کندل ها و نقدینگی اطراف آن را بررسی میکند تا تشخیص دهد شکست واقعی است یا فیکاوت. ورود، تنها زمانی انجام میشود که جریان نقدینگی در یک سمت تخلیه شده و قیمت نشانه های واضحی از جهتگیری جدید نشان دهد. در نهایت، تعیین هدف و حد ضرر نیز بر اساس ساختار بازار و نواحی نقدینگی بعدی انجام میشود. رعایت این مراحل باعث میشود تریدر با اطمینان بیشتری وارد بازار شود و از فریب حرکات ساختگی در امان بماند.

شناسایی محدودهی تراکم

در اولین گام باید با بررسی کندل ها و حجم معاملات، محدوده ای را پیدا کنید که قیمت در آن فشرده شده است. هرچه دامنه ی نوسان کمتر و تعداد برخورد ها بیشتر باشد، اعتبار ناحیه ی تراکم بالاتر است. این محدوده، معمولاً همان پایه ی مثلث پرایس اکشنی است.

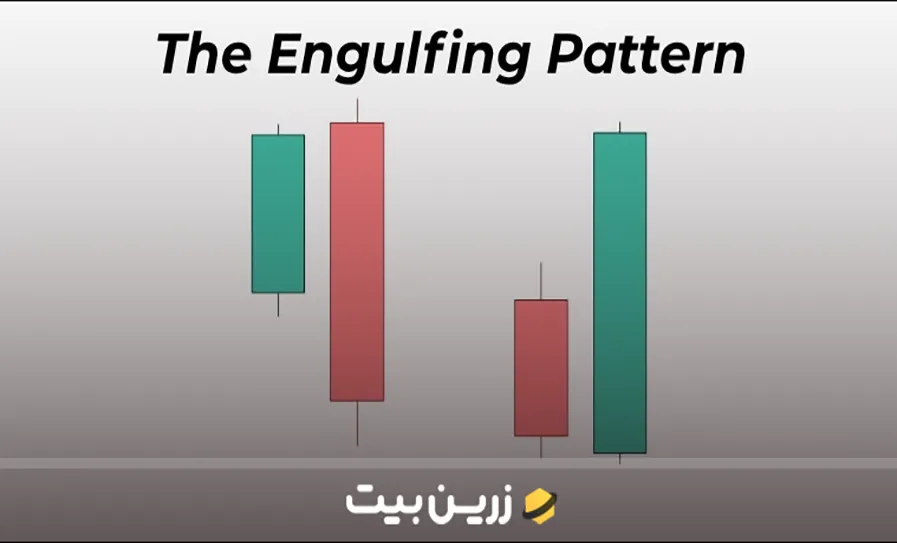

بررسی رفتار کندل ها و نقدینگی

در پرایس اکشن، توجه به جزئیات کندل ها اهمیت زیادی دارد. سایه های بلند، کندل های ردشده (Rejection) و واکنش های سریع به سطوح، نشانه ی ورود سفارش های بزرگ است. در این مرحله باید تشخیص دهید بازار در حال جمع کردن نقدینگی است یا آماده ی تخلیهی آن.

تشخیص شکست واقعی یا فیک اوت

اگر قیمت یکی از سطوح الگو را شکست اما بلافاصله بازگشت، احتمال فیک اوت بالاست. صبر کنید تا کندل تأییدی خارج از محدوده بسته شود و حجم معاملات جهت دار افزایش یابد. این تأیید نشان میدهد شکست واقعی اتفاق افتاده و نقدینگی در آن سمت تخلیه شده است.

ورود به معامله

ورود معمولاً بعد از تأیید شکست انجام میشود. در شکست صعودی، پس از بسته شدن کندل تأییدی بالای محدوده ی تراکم وارد خرید میشویم و در شکست نزولی، زیر محدوده ی حمایت وارد فروش. ورود زودهنگام بدون تأیید معمولاً منجر به فیک اوت و ضرر میشود.

تعیین هدف قیمتی و حد ضرر

در پرایس اکشن، هدف قیمتی صرفاً بر اساس ارتفاع مثلث نیست، بلکه بر مبنای نواحی نقدینگی بعدی یا ساختار بازار (Market Structure) تعیین میشود. حد ضرر نیز پشت ناحیه ی فشردگی یا آخرین کندل ردشده قرار میگیرد تا از نوسانات طبیعی در امان بماند.

تفاوت الگوی مثلث در تحلیل تکنیکال و پرایس اکشن

اگرچه الگوی مثلث در هر دو سبک تحلیل تکنیکال و پرایس اکشن به عنوان ابزاری برای پیشبینی حرکت قیمت استفاده میشود، اما منطق پشت تفسیر آن ها تفاوت اساسی دارد. در تحلیل تکنیکال تمرکز بیشتر بر شکل ظاهری و خطوط روند است، در حالی که در پرایس اکشن، رفتار قیمت، جریان نقدینگی و نیت پشت حرکات بازار اهمیت دارد. در واقع، تحلیلگر تکنیکال به دنبال شکست خطوط است، اما تریدر پرایس اکشن به دنبال دلیل شکست. شناخت تفاوت این دو دیدگاه باعث میشود در زمان تصمیمگیری، درک عمیق تری از وضعیت واقعی بازار داشته باشید.

| موارد | تحلیل تکنیکال | پرایس اکشن |

| رویکرد اصلی | بر پایهی خطوط روند و الگوهای هندسی | بر پایهی رفتار قیمت و جریان نقدینگی |

| هدف تحلیل | تشخیص شکست و ادامه یا بازگشت روند | درک تصمیم پول هوشمند و ساختار بازار |

| ابزار مورد استفاده | خطوط حمایت و مقاومت، حجم معاملات | کندل خوانی، ساختار بازار، فیک اوتها |

| نقطه ورود به معامله | پس از شکست خط مقاومت یا حمایت | پس از تأیید نقدینگی و شکست واقعی |

| تعیین هدف قیمتی | بر اساس ارتفاع مثلث از نقطهی شکست | بر اساس ناحیه ی نقدینگی یا ساختار بعدی |

| حد ضرر (Stop Loss) | در سمت مقابل شکست قرار می گیرد | پشت ناحیه ی نقدینگی یا کندل رد شده |

| نقش روانشناسی بازار | کمتر مورد توجه است | نقش اصلی در تحلیل و زمان ورود |

| نوع نگاه به شکست | نتیجهی فشار خرید یا فروش | نتیجهی جذب و تخلیهی نقدینگی |

| مناسب برای | تریدرهای کلاسیک و تکنیکال کار | تریدرهای حرفه ای و رفتارمحور |

نکات طلایی معامله با الگوی مثلث

برای موفقیت در معامله با الگوی مثلث، تنها شناخت ساختار آن کافی نیست بلکه باید رفتار بازار، حجم معاملات و مدیریت ریسک را هم در نظر گرفت. بسیاری از تریدرها شکست های فیک یا ورودهای زودهنگام را تجربه میکنند، چون صبر و تأیید کافی ندارند. ترکیب بینش تکنیکال با درک پرایس اکشن، به شما کمک میکند شکست های واقعی را از فریب های بازار تشخیص دهید و ورودهای دقیق تری داشته باشید. از جمله مهم ترین نکات در معامله با الگوی مثلث می توان به موارد زیر اشاره کرد:

- همیشه حجم معاملات را هنگام نزدیک شدن قیمت به رأس مثلث بررسی کنید افزایش حجم تأیید کنندهی شکست واقعی است.

- شکست هایی که با کندل ضعیف یا حجم پایین رخ میدهند معمولاً فیک هستند و نباید به عنوان سیگنال ورود استفاده شوند.

- در الگوهای متقارن، اگر روند قبل از تشکیل مثلث صعودی بوده، احتمال ادامه ی همان روند بیشتر است.

- حد ضرر (Stop Loss) را همیشه در سمت مخالف شکست قرار دهید تا در برابر حرکات اصلاحی محافظت شوید.

- برای تعیین هدف قیمتی، از ارتفاع اولیه ی مثلث یا نواحی نقدینگی بعدی استفاده کنید.

- اگر شکست با فیک اوت آغاز شد، صبر کنید تا قیمت دوباره به محدوده بازگردد و سپس وارد شوید ورودهای صبورانه معمولاً سودآورترند.

- از چند تایم فریم برای تأیید جهت حرکت استفاده کنید تا تصویر دقیق تری از روند کلی داشته باشید.

- هیچ الگویی ۱۰۰٪ دقیق نیست مدیریت ریسک و روان شناسی ترید همیشه مهم تر از خود سیگنال است.

جمع بندی

الگوی مثلث یکی از مهم ترین و پرکاربردترین الگوهای قیمتی در تحلیل تکنیکال و پرایس اکشن است که به تریدرها کمک میکند رفتار بازار را قبل از حرکات بزرگ پیشبینی کنند. این الگو با نشان دادن مراحل تراکم قیمت، نبرد میان خریداران و فروشندگان و در نهایت، شکست نهایی روند را آشکار میسازد. در تحلیل تکنیکال، تمرکز بر خطوط روند و اهداف قیمتی است، در حالی که در پرایس اکشن، توجه به نقدینگی، فیک اوتها و نیت پشت حرکات قیمت اهمیت دارد. ترکیب این دو دیدگاه، فنی و رفتاری باعث میشود تحلیل گر بتواند نقاط ورود و خروج دقیق تری پیدا کند و از ریسک تصمیم های عجولانه جلوگیری کند. در نهایت، موفقیت در معامله با الگوی مثلث به میزان صبر، مدیریت سرمایه و درک عمیق از روان شناسی بازار بستگی دارد.

سوالات متداول

نقطه ورود مناسب معمولاً پس از بسته شدن کندل تأییدی در بیرون از محدودهی مثلث است یعنی بالای مقاومت در شکست صعودی یا زیر حمایت در شکست نزولی.

وقتی حداقل ۴ تا ۶ برخورد معتبر با خطوط روند وجود داشته باشد و شکست نهایی با افزایش حجم معاملات همراه شود، الگو معتبر است.

خیر، در بیشتر مواقع ادامه دهنده است اما بسته به شرایط بازار، میتواند بازگشتی هم باشد بهویژه در نزدیکی نواحی کلیدی حمایت یا مقاومت.

به تنهایی میتوان از آن استفاده کرد، اما ترکیب آن با ابزارهایی مثل حجم معاملات، کندل خوانی و سطوح نقدینگی دقت تحلیل و احتمال موفقیت را بسیار بالاتر میبرد.